- admin

- آوریل 1, 2023

- 4:27 ب.ظ

در دوره آموزش تحلیل تکنیکال ارز دیجیتال از صفر تا صد به صورت رایگان و تصویری مفاهیم پایه، الگوهای نموداری و اندیکاتورها را تشریح میکنیم. تحلیل تکنیکال (Technical Analysis) ارز دیجیتال شامل استفاده از اندیکاتورهای ریاضی مبتنی بر دادههای پرایس اکشن گذشته برای پیش بینی روندهای آینده است. در این مطلب، به آموزش رایگان گام به گام و از صفر تا صد تحلیل تکنیکال ارزهای دیجیتال به صورت تصویری میپردازیم.

تحلیل تکنیکال ارز دیجیتال چیست؟

ایده پایهای استفاده از تحلیل تکنیکال این است که بازارها بر اساس یک سری الگوها و پترنهای خاص رفتار میکنند و روندهای شکلگرفته در حال حرکت در یک جهت مشخص، غالبا برای مدتی همان مسیر را ادامه میدهند.

در کل، سرمایه گذاران با هدف فروش ارز دیجیتال یا دیگر داراییهای مالی با قیمت بالاتر در آینده و سودآوری، خواهان خرید آن در کفهای قیمتی هستند. استفاده از آنالیز تکنیکال پیش از ورود به یک پوزیشن، یکی از راههای شناسایی سطوح قیمتی مناسب است. البته یک روش خاص و مشخص برای تحلیل تکنیکال وجود ندارد. هر تریدر و معاملهگری بر اساس نیاز و ترجیحات خودش از اندیکاتورهای مختلفی استفاده میکند که قاعدتا به تفاسیر تقریبا متفاوتی نسبت به تحلیل دیگران منجر خواهد شد. شایان ذکر است که هیچ آنالیز تکنیکالی قطعیت 100 درصدی ندارد.

بخش آموزش تحلیل تکنیکال ارزهای دیجیتال ؛ مبانی پایه

پیش از پرداختن به اندیکاتورها و الگوهای نموداری برای آنالیز تکنیکال، بهتر است با برخی از مفاهیم پایهای این حوزه آشنا شویم. مباحث فصل اول از قرار زیر است:

- فلسفه تحلیل تکنیکال

- سطوح حمایت و مقاومت

- انواع چارتها و نمودارها

- روند و خطوط روند

فلسفه تحلیل تکنیکال

جان مورفی (John Murphy)، استاد تحلیل تکنیکال، در کتاب خود بهنام “Charting Made Easy”، با معرفی ابزارها و فرضیههای پایهای آنالیز تکنیکال، تئوریهای این حوزه را به صورت زیر تعریف کرده است:

تحلیل چارت (که به آن تحلیل تکنیکال نیز میگویند)، علم مطالعه حرکت بازار با استفاده از نمودارهای قیمت برای پیش بینی جهت حرکت قیمت در آینده است. اساس فلسفه تکنیکال این است که تمام فاکتورهای تاثیرگذار بر قیمت در بازار نظیر اطلاعات فاندامنتال، رخدادهای سیاسی، بلایای طبیعی و عوامل روانی، همگی سریعا در تحرکات بازار خودنمایی میکنند. به عبارت دیگر، تاثیر این عوامل خارجی سریعا در قالب یک حرکت قیمتی، حال رو به بالا یا پایین، خودش را نشان میدهد.

از مهمترین فرضیههای پایهای تکنیکهای تحلیل تکنیکال عبارتند از:

- قیمتها نمودی از اطلاعات مرتبط در بازار هستند.

- قیمتها در جهت روندها حرکت میکنند.

- تاریخ خودش را تکرار میکند.

سطوح حمایت و مقاومت

یکی دیگر از مهمترین مفاهیم پایهای آنالیز تکنیکال، خطوط حمایت (Support) و مقاومت (Resistance) هستند. این خطوط در واقع سطوحی هستند که پس از ریزش قیمت یک ارز دیجیتال (و رسیدن به حمایت) انتظار افزایش قیمت، و پس از رشد قیمت و عدم توانایی صعود بیشتر (یعنی رسیدن به مقاومت)، انتظار کاهش قیمت را داریم. از آنجایی که این سطوح غالبا تعیینکننده محدوده تغییر حرکت قیمت هستند، بهعنوان ابزاری برای تعیین نقاط ورود و خروج استفاده میشوند.

- حمایت سطحی است که در آن تقاضا بهقدری بالاست که از افت بیشتر قیمت دارایی جلوگیری میکند. همانطور که در تصویر بالا مشاهده میکنید، با هر بار لمس سطح حمایت، قیمت توانایی عبور از آن را ندارد. اساس این اتفاق این است که با افت قیمت و رسیدن به حمایت، خریداران (سمت تقاضا) به خرید بیشتر متمایل میشوند و فروشندگان (سمت عرضه) تمایل کمتری برای فروش دارند.

- مقاومت سطحی است که در آن عرضه بالا باعث جلوگیری از افزایش بیشتر قیمت میشود. مطابق تصویر بالا، با هر بار لمس خط مقاومت، امکان پیشروی بیشتر قیمت دشوار است. اساس این اتفاق این است که با افزایش قیمت و رسیدن به مقاومت، فروشندگان (سمت عرضه) به فروش بیشتر متمایل میشوند و خریداران (سمت تقاضا) تمایل کمتری برای خرید دارند.

آموزش روانشناسی خطوط حمایت و مقاومت در تحلیل تکنیکال ارز دیجیتال

فرض کنید یک گروه از خریداران در حال خرید ارز دیجیتال یک پروژه در نزدیکی منطقه حمایتی 50 دلاری هستند. خرید این افراد باعث افزایش قیمت به سطح 55 دلاری میشود. حالا خریداران خوشحال و مایل به خرید بیشتر در قیمت 50 دلاری هستند، نه 55 دلاری. ابن افراد تصمیم میگیرند که اگر قیمت دوباره به 50 دلار رسید، بیشتر بخرند. در نتیجه، در حال ایجاد تقاضا در سطح 50 دلاری هستند.

گروه دوم افرادی هستند که در سطح 50 دلاری خریدشان را انجام نداده و از این کار پشیماناند. این افراد تصمیم میگیرند که در صورت رسیدن دوباره قیمت به 50 دلار، خریدشان را انجام دهند. این امر یک تقاضای بالقوه را ایجاد میکند.

گروه سوم هم افرادی هستند که زیر 50 دلار، مثلا سطح 40 دلاری، خریدشان را انجام دادهاند. این افراد با رسیدن قیمت به 50 دلار ارزشان را فروخته و صرفا نظارهگر افزایش قیمت به 55 دلار هستند. حالا این افراد خواهان خرید در سطح 50 دلاری هستند که داراییهایشان را فروختهاند. این افراد با تغییر احساساتشان، از فروشنده به خریدار تبدیل شدهاند. این امر نیز تقاضای بیشتری ایجاد میکند.

عکس این سناریو برای توصیف خط مقاومت صادق است. در سطح 55 دلاری، 3 گروه افراد در تلاش برای فروش داراییشان هستند که باعث ایجاد مانع برای رشد بیشتر قیمت میشود.

تبدیل سطوح حمایت و مقاومت به یکدیگر و اعتبار آن

یک مفهوم کلیدی در تحلیل تکنیکال ارز دیجیتال که نیازمند آموزش و یادگیری است، شکست یکی از سطوح حمایت یا مقاومت و تبدیل شدن به یکدیگر است. مثلا با رسیدن قیمت به زیر خط حمایت و اصطلاحا شکست آن، این سطح به مقاومت تبدیل میشود. با صعود قیمت به بالای یک مقاومت نیز این خط به حمایت تبدیل خواهد شد.

البته اعتبار و پایداری این سطوح هم به دو عامل 1. طول مدتی که قیمت در آن سطح باقی مانده است و 2. حجم معاملات بستگی دارد. بنابراین با افزایش حجم یا هرچه زمان باقی ماندن قیمت در یک سطح حمایت یا مقاومت طولانیتر باشد، اعتبار آن سطح نیز بیشتر است.

انواع چارتها و نمودارها

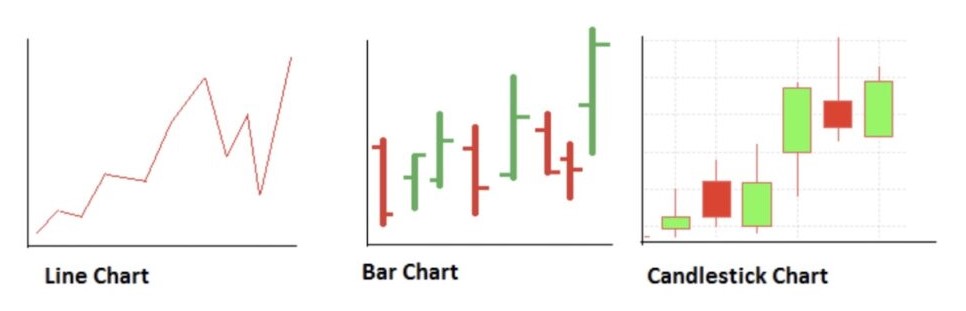

در تحلیل تکنیکال از چارت و نمودار قیمت ارز دیجیتال مختلفی استفاده میشود که مشهورترین آنها عبارتند از:

- نمودار میلهای یا Bar Chart

- نمودار خطی یا Line Chart

- نمودار شمعی یا Candlestick Chart

چارتها عموما شامل اطلاعاتی نظیر قیمت باز شدن (Open)، قیمت بسته شدن (Close) و بالاترین (High) و پایینترین (Low) هستند که بسته به نوع نمودار، این جزئیات کم و زیاد خواهد شد.

در چارت میلهای هر 4 نوع اطلاعات قیمت یعنی Open ،Close ،High و Low موجود است. نمودار خطی نیز همان چارت میلهای است، با این تفاوت که در آن تنها قیمت بسته شدن در نظر گرفته میشود و این قیمتها با یک خط به هم وصل میشوند. چارت شعمی هم که محبوبترین نمودار بین تریدرهاست، 4 قیمت باز، بسته، بالاترین و پایینترین را نشان میدهد.

چارت شمعی یا کندل استیک چیست؟

از آنجایی که چارت کندل استیک محبوبیت زیادی دارد، به تشریح این نوع نمودار میپردازیم. در این چارت، قیمتها در قالب کندل نمایش داده میشوند و دارای دو قسمت اصلی بدنه یا Body و سایه یا Shadow هستند. این کندلها در رنگهای سبز و قرمز یا مشکلی و سفید نیز نشان داده میشوند. رنگ سبز یا سفید نشاندهنده صعودی (Bullish) و رنگ قرمز یا مشکی نشاندهنده نزولی (Bearish) بودن آن است.

حال نحوه قرارگیری این شمعها در کنار یکدیگر یک سری الگوی کندل استیک را ایجاد میکند که در فصل دوم آموزش الگوهای نموداری در تحلیل تکنیکال ارز دیجیتال به طور مفصل به تشریح آنها خواهیم پرداخت.

روند و خطوط روند

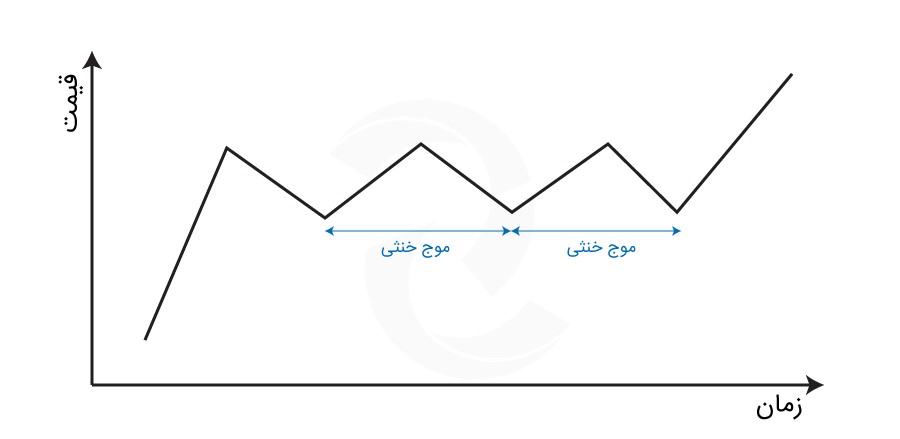

روند (Trend) یکی دیگر از اصول پایهای تحلیل تکنیکال است که با استفاده از تمام ابزارها مانند چارتها و الگوهای نموداری، سطوح حمایت و مقاومت، اندیکاتورها و اسیلاتورها قادر به تشخیص آن هستیم. روند جهتی است که قیمتها در حال حرکت در آن هستند. ترند از سقفها و کفهای قیمت تشکیل میشود. در بازار 3 نوع روند کلی صعودی، نزولی و خنثی داریم:

- روند صعودی (Bullish Trend): روند صعودی به صورت یکسری موجهای بالارونده تعریف میشود. هرگاه قیمت در یک موج صعودی بالاتر از موج صعودی پیش از آن قرار گیرد، یا قیمت در یک موج نزولی بالاتر از موج نزولی پیش از آن قرار بگیرد، یک روند صعودی داریم.

- روند نزولی (Bearish Trend): روند نزولی نیز به صورت یکسری موجهای پایینرونده تعریف شده است. هرگاه قیمت در یک موج نزولی پایینتر از موج نزولی پیش از خود قرار گیرد، یا قیمت در یک موج صعودی پایینتر از موج صعودی پیش از خود قرار گیرد، یک روند نزولی داریم.

- روند خنثی (Range Trend یا Sidwaye Trend): روند خنثی نیز شامل موجهای صعودی و نزولی با جهت مستقیم است. به عبارت دیگر، اگر قیمت نتواند بالاتر از قله موج صعودی پیش از خود یا پایینتر از قعر موج نزولی پیش از خود برود، یک روند خنثی داریم.

حال که با نحوه تشخیص روند آشنا شدید، میتوانید خط روند (Trendline) را نیز شناسایی کنید. مشابه حالت قبل، 3 نوع خط روند صعودی، نزولی و خنثی داریم:

- خط روند صعودی: اگر در یک روند صعودی، سقفها یا کفهای قیمتی ایجاد شده را با خطی بههم وصل کنیم، یک خط روند صعودی رسم کردهایم.

- خط روند نزولی: اگر در یک روند نزولی، سقفها و یا کفهای قیمتی ایجاد شده را با خطی بههم وصل کنیم، خط روند نزولی رسم کردهایم.

- خط روند خنثی: در روند خنثی قیمتها بین دو خط افقی (حمایت و مقاومت) حرکت میکنند و شیب خطوط رسمشده تقریبا صفر خواهد بود.

بخش دوم آموزش تحلیل تکنیکال ارز دیجیتال ؛ الگوهای نموداری

حال که با مفاهیم پایهای تحلیل تکنیکال آشنا شدید، وقت یادگیری نحوه تشخیص الگوهای نموداری یا همان چارت پترنها رسیده است. الگوهای نموداری به دو دسته ادامهدهنده (Continuation Pattern) و بازگشتی (Reversal Patern) تقسیم میشوند. در الگوی ادامهدهنده، قیمت همان روند قبل را دنبال خواهد کرد، اما در الگوی بازگشتی با تشکیل الگو، تغییر روند قیمت اتفاق میافتد. بد نیست بدانید که برخی از الگوهای نموداری ادامهدهنده گاهی اوقات نقش یک پترن بازگشتی را نیز ایفا میکنند. در این قسمت، به تشریح انواع الگوهای مثلث، سرو شانه، کندل استیک و موارد دیگر میپردازیم. مباحث فصل دوم از قرار زیر است:

- کانال قیمت

- الگوی پرچم سهگوش و مستطیل

- الگوی مثلث افزایشی، کاهشی و متقارن

- الگوی سر و شانه معکوس و سقف

- الگوی کف و سقف دوقلو

- الگوی فالینگ وج و رایزینگ وج

- الگوهای کندل استیک

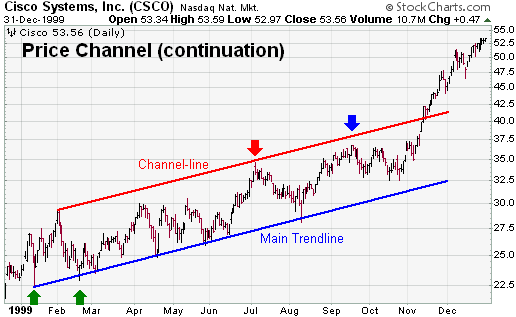

کانال قیمت (Price Channel)

کانال قیمت یک الگوی نموداری ادامهدهنده با شیب منفی یا مثبت است که بین دو خط روند بالا و پایین احاطه شده است. خط روند بالایی سطح مقاومت و خط روند پایینی سطح حمایت است. پرایس چنلهای دارای شیب منفی نزولی و دارای شیب مثبت صعودی تلقی میشوند، بنابراین مانند خطوط روند، کانال صعودی و نزولی خواهیم داشت.

برای رسم کانال قیمت، به دو خط یکی خط روند اصلی (Main Trendline) و یک خط کانال (Channel Line) نیاز داریم:

- خط روند اصلی: به حداقل 2 نقطه برای رسم خط روند اصلی نیاز داریم. این خط روند کلی حرکت قیمت را نشان میدهد. در یک کانال صعودی، خط روند اصلی رو به بالا است و به حداقل دو کف قیمتی برای رسم آن نیاز داریم. در یک کانال نزولی، ترند لاین اصلی شیب رو به پایین دارد و برای رسم نیازمند حداقل 2 سقف قیمتی است.

- خط کانال: خط موازی ترند لاین اصلی، خط کانال نام دارد. در حالت ایدهآل، چنل لاین متشکل از دو سقف یا دو کف قیمت خواهد بود. با این حال، پس از تشکیل خط روند اصلی، برخی از تحلیلگران تنها با استفاده از یک سقف یا کف قیمت به رسم خط کانال موازی میپردازند. چنل لاین در یک کانال نزولی نشاندهنده حمایت و در یک کانال صعودی نشاندهنده مقاومت است.

برای تایید اعتبار کانال، هرچه تعداد دفعات برخورد قیمت با خطوط طرفین بیشتر باشد، اعتبار آن نیز بیشتر خواهد بود. نحوه استفاده از کانال قیمت به هنر خود تریدر بستگی دارد. مثلا در یک کانال صعودی، برخی از معاملهگران با رسیدن قیمت به حمایت خط روند اصلی، اقدام به خرید میکنند. برخی نیز در یک کانال نزولی با رسیدن قیمت به مقاومت خط روند اصلی، پوزیشن شورت (فروش) میگیرند. اما دقت داشته باشید که مشابه تمام ابزارهای تحلیل تکنیکال، برای تایید اعتبار سیگنالها بهتر است از چند الگو و اندیکاتور در ترکیب با یکدیگر استفاده کنید.

الگوی پرچم (Flag and Pennant Pattern)

الگوی پرچم که در دو حالت سه گوش (Pennant) و مستطیل (Flag) در نمودارها ظاهر میشود، از جمله الگوهای نموداری ادامهدهنده است و پیش از ادامه حرکت، قیمت وارد فاز تحکیم میشود. این پترنها غالبا با افزایش یا کاهش قیمت شارپی و حجم قابل توجه معاملات همراه هستند.

در رابطه با هر دو نوع الگوی پرچم چند نکته وجود دارد:

- میله پرچم: میله پرچم فاصله اولین محل شکست حمایت یا مقاومت تا کف یا سقف پرچم است. بنابراین آن حرکت شارپی تشکیلدهنده میله پرچم، باید یک خط روند یا سطح حمایت/مقاومت را بشکند. حالا خطی که بعد از این شکست به بالای پرچم وصل میشود، میله آن را تشکیل خواهد داد.

- پرچم مستطیل: Flag الگوی نموداری است که شیبی خلاف جهت روند قبلی به خود میگیرد. یعنی اگر حرکت قبل رو به بالا باشد، شیب پرچم منفی و اگر حرکت رو به پایین باشد، شیب آن مثبت خواهد بود. از آنجایی که عمر الگوی فلگ غالبا بهقدری کوتاه است که فرصت برای تشکیل دو سقف یا کف در آن وجود ندارد، کافی است پرایس اکشن الگو بین دو خط روند موازی قرار بگیرد.

- پرچم سهگوش: Pennant یک مثلث متقارن است که با تکمیل الگو، از قاعده تشکیل شده و به راس مثلث میرسد. گاهی اوقات هیچ کف و سقفی برای رسم خط روند وجود ندارد و تنها کافی است پرایس اکشن درون خطوط روند قرار بگیرد.

- مدت زمان: پرچمهای سهگوش و مستطیل از جمله الگوهای کوتاه مدت هستند که از 1 تا 12 هفته دوام خواهند داشت. البته نسبت به این بازه زمانی اخلاف نظر وجود دارد و برخی 8 هفته را برای اطمینان بیشتر در نظر میگیرند. در حالت ایدهآل، این پترنها بین 1 تا 4 هفته شکل خواهند گرفت. اگر عمر یک الگوی پرچم مستطیل بیشتر از 12 هفته ادامه یابد، پترن مستطیل در نظر گرفته میشود. پرچم سهگوش با عمر بالای 12 هفته نیز به یک الگوی مثلث متقارن تغییر خواهد یافت. اعتبار الگوهای بین 8 تا 12 هفته هم جای بحث دارد.

- شکست: برای الگوهای پرچم صعودی، شکست به بالای مقاومت، سیگنالی از ادامه رشد قیمت پیشین است. برای الگوهای پرچم نزولی، شکست به پایین خط حمایت، سیگنالی از ادامه کاهش قیمت پیشین است.

- حجم: حجم معاملات طی تشکیل میله پرچم باید در هر دو حالت افزایش یا کاهش قیمت زیاد باشد. حجم بالا برای حرکات شارپی تشکیلدهنده میله ضروری است. افزایش حجم معاملات در هنگام شکست حمایت یا مقاومت هم به تایید اعتبار الگو و احتمال ادامه آن منجر خواهد شد.

- هدف: برای تخمین هدف الگوی پرچم کافی است اندازه طول میله را به نقطه شکست اضافه کنید.

الگوی مثلث افزایشی (Ascending Triangle)

در این قسمت و دو قسمت بعدی، نحوه کار انواع مختلف الگوی مثلث شامل کاهشی، افزایشی و متقارن را در تحلیل تکنیکال ارز دیجیتال آموزش خواهیم دارد.

مثلث افزایشی یک الگوی صعودی ادامهدهنده است که غالبا طی یک روند صعودی تشکیل میشود. البته نمونههایی از نقش این پترن بهعنوان یک الگوی بازگشتی در انتهای یک روند نزولی هم وجود دارد، اما این الگو اکثر اوقات ادامهدهنده است. صرفنظر از محل تشکیل، این الگو یک پترن صعودی نشاندهنده فاز انباشت است.

در این پترن، دو سقف یا بیشتر، خط افقی بالای مثلث را تشکیل میدهند. دو کف یا بیشتر نیز تشکیلدهنده خط روند صعودی پایین این الگو هستند که به سمت خط افقی بالا همگراست. نکات مربوط به الگوی مثلث افزایشی به صورت زیر است:

- روند: برای تایید ادامهدهنده بودن این پترن، باید یک روند ساختهشده وجود داشته باشد. با این وجود، از آنجایی که مثلث افزایشی یک الگوی صعودی است، طول و مدت روند فعلی بهاندازه استحکام خود الگو اهمیت ندارد.

- خط روند افقی بالا: به حداقل 2 سقف برای رسم خط افقی بالا نیاز است. این سقفها لزوما نباید مثل همدیگر باشند، اما باید فاصله منطقی بینشان وجود داشته باشد. وجود یک کف قیمتی بین فاصله این دو سقف نیز ضروری است.

- خط روند صعودی پایین: به حداقل دو کف برای رسم خط روند صعودی پایین مثلث نیاز است. کفهای بعدی باید متعاقبا بالاتر از کف قبلی و دارای فاصله معقول از یکدیگر باشند. اگر یک کف جدید برابر با پایینتر از کف قبلی باشد، الگوی مثلث افزایشی معتبر نیست.

- مدت زمان: طول عمر این الگو میتواند بین چند هفته تا چند ماه (با میانگین 1 تا 3 ماه) باشد.

- حجم: با بلوغ الگو، حجم معاملات عموما کاهش مییابد. در هنگام شکست رو به بالا، برای تایید این شکست حجم معاملات نیز باید افزایش یابد. البته با اینکه بهتر است تایید حجم معاملات وجود داشته باشد، اما عامل ضروری نیست.

- بازگشت به شکست: عقیده پایهای تحلیل تکنیکال این است که مقاومت به حمایت و بالعکس تبدیل میشود. زمانی که خط مقاومت افقی بالای الگوی مثلث افزایشی شکسته شود، به حمایت تبدیل خواهد شد. گاهی اوقات هم پیش از شروع جدی حرکت، بازگشت به این خط حمایت جدید اتفاق میافتد.

- هدف: برای تعیین هدف پترن مثلث افزایشی کافی است ارتفاع الگو (خط سبز رنگ در تصویر بالا یا A در تصویر پایین) را به نقطه شکست مقاومت (پس از شکست خط قرمز رنگ تصویر بالا یا خط سبز رنگ تصویر پایین) اضافه کنید.

آموزش الگوی مثلث کاهشی (Descending Triangle) در تحلیل تکنیکال ارز دیجیتال

مثلث کاهشی یک پترن نزولی ادامهدهنده است که عموما در یک روند نزولی تشکیل میشود. البته نمونههایی از عملکرد این الگو بهعنوان یک پترن بازگشتی در انتهای یک روند صعودی نیز وجود دارد، اما این الگو غالبا از نوع ادامهدهنده است. صرفنظر از محل تشکیل، مثلث کاهشی یک پترن نزولی نشاندهنده فاز توزیع است.

در این پترن، دو کف مشابه یا بیشتر، یک خط روند افقی را در پایین آن تشکیل میدهند. دو سقف یا بیشتر نیز تشکیلدهنده خط روند نزولی بالای آن هستند که به سمت خط افقی همگراست. نکات مهم مربوط به الگوی مثلث کاهشی به صورت زیر است:

- روند: برای تایید ادامهدهنده بودن این پترن، باید یک روند ساختهشده وجود داشته باشد. با این وجود، از آنجایی که مثلث کاهشی یک الگوی نزولی است، طول و مدت روند فعلی بهاندازه استحکام خود الگو اهمیت ندارد.

- خط روند افقی پایین: به حداقل 2 کف برای رسم خط افقی پایین نیاز است. این کفها لزوما نباید مثل همدیگر باشند، اما باید فاصله منطقی بینشان وجود داشته باشد. وجود یک سقف قیمتی بین فاصله این دو سقف ضروری است.

- خط روند نزولی بالا: به حداقل دو سقف برای رسم خط روند نزولی بالای مثلث نیاز است. سقفهای بعدی نیز باید متعاقبا پایینتر از سقف قبلی و دارای فاصله معقول از یکدیگر باشند. اگر یک سقف جدید برابر با بالاتر از سقف قبلی باشد، الگوی مثلث کاهشی معتبر نیست.

- مدت زمان: طول عمر این الگو میتواند بین چند هفته تا چند ماه (با میانگین 1 تا 3 ماه) باشد.

- حجم: با بلوغ الگو، حجم معاملات عموما کاهش مییابد. در هنگام شکست رو به پایین، برای تایید این شکست حجم معاملات نیز باید افزایش یابد. البته با اینکه بهتر است تایید حجم معاملات وجود داشته باشد، اما عامل ضروری نیست.

- بازگشت به شکست: عقیده پایهای تحلیل تکنیکال این است که حمایت به مقاومت و بالعکس تبدیل میشود. زمانی که خط حمایت افقی پایین الگوی مثلث کاهشی شکسته شود، به مقاومت تبدیل خواهد شد. گاهی اوقات هم پیش از شروع جدی حرکت، بازگشت به این خط مقاومت جدید اتفاق میافتد.

- هدف: برای تعیین هدف پترن مثلث کاهشی کافی است بلندترین قسمت الگو یعنی ارتفاع آن (خط قرمز رنگ در تصویر بالا یا A در تصویر پایین) را از نقطه شکست حمایت کم کنید.

الگوی مثلث متقارن (Symmetrical Triagle)

نوع آخر الگوی مثلث در این آموزش تحلیل تکنیکال ارز دیجیتال، شکل متقارن آن است. این پترن باید دارای حداقل دو سقف پایینتر و دو کف بالاتر باشد. با اتصال این نقاط به یکدیگر، این خطوط به سوی یکدگر همگرا شده و یک مثلث متقارن شکل میگیرد. این الگو را میتوانید شبیه به یک پترن وج (Wedge) یا همان کنج در نظر بگیرید که از پهنای زیاد شروع شده و به مرور باریک میشود.

مثلث متقارن نیز مانند دو مدل قبلی خود بیشتر حالت ادامهدهنده روند فعلی را دارد، اما در مواردی نقش یک پترن بازگشتی را نیز ایفا کرده است. صرفنظر از طبیعت این الگو، یعنی ادامهدهنده یا بازگشتی بودن آن، جهت حرکت بزرگ بعدی پس از تایید شکست رو به بالا یا پایین مشخص خواهد شد. نکات مربوط به الگوی مثلث متقارن به صورت زیر است:

- روند: برای تایید ادامهدهنده بودن این پترن، باید یک روند ساختهشده (به مدت حداقل چند ماه) وجود داشته باشد. مثلث متقارن پیش از ادامه حرکت پس از شکست، نشاندهنده ورود بازار به فاز تحکیم است.

- 4 نقطه: به حداقل 2 نقطه برای رسم خط روند و 2 خط روند برای رسم یک مثلث متقارن نیاز داریم. بنابراین، برای آغاز یک مثلث متقارن حداقل 4 نقطه لازم است. دومین سقف ما (نقطه 2) باید پایینتر از سقف اول (نقطه 1) باشد که یک شیب منفی را برای خط بالایی مثلث ایجاد کند. از پایین نیز کف دوم باید بالاتر از کف اول باشد که به خط روند پایینی شیب مثبت بدهد. در حالت ایدهآل و پیش از شکست، مثلث متقارن باید با 6 نقطه (3 نقطه در بالا و پایین) تشکیل شود.

- مدت زمان: مثلث متقارن میتواند برای چند هفته تا چند ماه ادامه یابد. اگر این پترن زیر 3 هفته عمر داشته باشد، معمولا یک الگوی مثلث سهگوش در نظر گرفته خواهد شد. معمولا بازه زمانی مثلث متقارن 3 ماهه است.

- حجم: با ادامه مثلث متقارن و کاهش محدوده معاملات، افت حجم نیز آغاز خواهد شد. این امر همان آرامش قبل از طوفان یا فاز تحکیم شدید پیش از شکست است.

- تایمفریم شکست: نقطه ایدهآل شکست 1/2 یا 3/4 مسیر یا بازه زمانی تکامل این الگو است. این بازه زمانی را میتوان از راس (یعنی طلاقی خط بالا و پایین) تا ابتدای خط روند پایین در نظر گرفت. شکست الگوی مثلث متقارن پیش از یک دوم مسیر نابالغ بوده و شکست بسیار نزدیک به راس هم اعتبار بالایی ندارد. البته در هر حال با نزدیک شدن به راس این شکست باید اتفاق بیفتد.

- جهت شکست: جهت آتی شکست تنها پس از شکست قابل تعیین است. با اینکه این امر واضح و مشخص است، اما تلاش برای پیشبینی جهت شکست خطرناک خواهد بود. با اینکه جهت جرکت یک الگوی ادامهدهنده باید همسوی روند بلند مدت باشد، اما این امر در الگوهای مثلث همیشه صادق نیست.

- بازگشت به راس: پس از شکست (رو به بالا یا پایین)، راس مثلث میتواند به حمایت یا مقاومت آینده تبدیل شود. گاهی اوقات پیش از ادامه حرکت، قیمت به راس یا سطح حمایت/مقاومت نزدیک نقطه شکست برمیگردد.

- هدف: دو روش برای تخمین هدف قیمتی وجود دارد. اولین راه، اضافه کردن بلندترین فاصله قاعده مثلث متقارن (خط سبز رنگ اول در سمت چپ تصویر بالا) به نقطه شکست است. روش دوم، رسم یک خط روند موازی با جهت شکست است. مثلا در تصویر بالا، پس از شکست ظلع رو به بالای مثلث، ابتدا یک خط عمود بر نقطه شکست را تا بالا ادامه داده و سپس یک خط موازی خط روند پایین (به رنگ قرمز) رسم کردیم. طلاقی این دو، هدف ما را مشخص میکند.

الگوی سر و شانه سقف (Head and Shoulders Top)

سر و شانه سقف و کف، دو الگوی بعدی در این بخش از آموزش تحلیل تکنیکال ارز دیجیتال ما هستند. سر و شانه سقف یک الگوی بازگشتی است که پس از یک روند صودی شکل میگیرد و تکمیل آن باعث تغییر و معکوس شدن روند خواهد شد. این پترن شامل 3 قله متوالی است که به قله وسط سر (Head) و به دو قله کناری شانه (Shoulders) میگویند. بین این قلهها نیز چند تا کف قیمتی وجود دارد که با اتصال آنها به یکدیگر، یک خطی حمایتی به نام خط گردن (Neckline) تشکیل میشود.

از دیگر عوامل تاثیرگذار بر الگوی سر و شانه سقف حجم، شکست خط گردن، قیمت هدف و تبدیل خط حمایت به مقاومت است که در زیر به آنها میپردازیم:

- روند پیشین: برای تایید بازگشتی بودن این الگو، وجود یک روند صعودی اولیه ضروری است. بنابراین بدون وجود یک روند صعودی برای معکوس شدن، یک الگوی بازگشتی سر و شانه (یا هر الگوی بازگشتی دیگری) وجود نخواهد داشت.

- شانه چپ: در یک روند صعودی، شانه چپ قلهای است که یک نقطه اوج در روند فعلی را نشان میدهد. پس از تشکیل این قله، کاهش قیمت برای تکمیل شانه چپ (1 در تصویر بالا) اتفاق میافتد. در این الگو، عموما کف این ریزش قیمت، بالای خط روند حفظ میشود تا روند صعودی دستنخورده باقی بماند.

- سر: از پایین شانه چپ، صعود قیمت آغاز شده و از قلههای قبلی نیز بالاتر میرود تا سر الگو تشکیل شود. پس از تشکیل این قله جدید، دوباره قیمت کاهش مییابد تا به نقطه دوم خط گردن (2 در تصویر بالا) برسد. کف این ریزش غالبا خط روند صعودی را شکسته و باعث بهخطر افتادن آن میشود.

- شانه راست: افزایش قیمت از پایین سر، شانه راست را تشکیل میدهد. این قله نیز پایینتر از سر (یعنی یک سقف پایینتر) میسازد و عموما با شانه چپ همتراز است. با اینکه ترجیح بر این است که این تقارن وجود داشته باشد، اما گاهی اوقات شانهها میتوانند در راستای هم نباشند. کاهش قیمت از قله شانه راست، در نهایت باید باعث شکست خط گردن شود.

- خط گردن: خط گردن با اتصال کفهای 1 و 2 تشکیل میشود. نقطه 1 انتهای شانه چپ و ابتدای سر است. نقطه 2 انتهای سر و ابتدای شانه راست است. بسته به ارتباط بین این دو نقطه، خط گردن میتواند شیب مثبت، منفی یا افقی داشته باشد. شیب خط گردن بر نزولی بودن الگوی سر و شانه سقف تاثیرگذار است؛ شیب رو به پایین نزولیتر از شیب رو به بالا است. در برخی موارد، حتی میتوان از چند نقطه کف برای رسم خط گردن استفاده کرد.

- حجم: با تشکیل پترن سر و شانه، حجم معاملات نقش مهمی در تایید آن ایفا خواهد کرد. در حالت ایدهآل، نه همیشه، حجم معاملات طی رشد قیمت در شانه چپ باید از حجم معاملات طی رشد قیمت در سر الگو بیشتر باشد. بنابراین، کاهش حجم و ایجاد سقف جدید در بخش سر یک نشانه هشداردهنده است. نشانه بعدی، افزایش حجم معاملات در هنگام کاهش قیمت از اوج سر و سپس کاهش آن طی رشد قیمت به سوی شانه راست است. تایید نهایی زمانی ایجاد میشود که حجم معاملات طی کاهش قیمت در شانه راست افزایش یابد.

- شکست خط گردن: تا زمان شکست خط گردن، الگوی سر و شانه سقف کامل نیست و خط روند صعودی هنوز معکوس نشده است. در حالت ایدهآل، این اتفاق باید با قطعیت بههمراه انفجار حجم معاملات بیفتد.

- تبدیل حمایت به مقاومت: پس از شکست حمایت، تبدیل شدن آن به سطح مقاومت امری عادی است. گاهی اوقات، قیمت به این حمایت بازخواهد گشت و شانس دوبارهای برای فروش ایجاد خواهد شد.

- هدف: برای تعیین قیمت هدف کافی است فاصله خط گردن تا سر الگو (A راست) را بهدست آورده و آن را از خط گردن کم کنید (A چپ).

الگوی سر و شانه معکوس (Inverse Head and Shoulders)

نوع دیگر الگوی سر و شانه در تحلیل تکنیکال ارز دیجیتال که به آموزش آن خواهیم پرداخت، سر و شانه معکوس نام دارد که گاهی اوقات به آن سر و شانه کف (Head and Shoulders Bottom) نیز میگویند. این الگو یک پترن بازگشتی است که ویژگیهای بسیار شبیه به سر و شانه سقف دارد، اما تایید اعتبار آن شدیدا مبتنی بر الگوهای حجم است.

سر و شانه معکوس بهعنوان یک الگوی بازگشتی پس از یک روند نزولی شکل میگیرد و تکمیل آن باعث تغییر روند خواهد شد. این پترن شامل 3 دره متوالی است که دره وسط سر (Head) نام دارد و پایینترین قسمت الگو را تشکیل میدهد. دو دره کناری شانهها (Shoulders) هستند که بالاتر از سر قرار میگیرند. در حالت ایدهآل، دو شانه باید از نظر ارتفاع و عرض باهم برابر باشند. با اتصال سقفهای قیمتی ایجادشده در وسط الگو نیز خط مقاومتی بهنام گردن (Neckline) بهدست میآید.

پرایس اکشنی که پترن سر و شانه معکوس را تشکیل میدهد تقریبا شبیه به همان پرایس اکشن در الگوی سر و شانه سقف، اما معکوس آن است. اما در اینجا، حجم معاملات است که بزرگترین تفاوت میان نوع معکوس و سقف آن را تعیین میکند. در کل، حجم نقش بزرگتری در تشکیل کفهای قیمتی دارد تا سقفها. با اینکه افزایش حجم معاملات در هنگام شکست خط گردن در الگوی سر و شانه سقف اتفاق خوبی است، اما این امر برای نوع معکوس آن بسیار لازم است. در این قسمت از آموزش تحلیل تکنیکال ارزهای دیجیتال، با توجه جدی به حجم معاملات، نگاهی به مهمترین بخشهای الگوی Inverse Head and Shoulders خواهیم انداخت:

- روند پیشین: برای تایید بازگشتی بودن این الگو، وجود یک روند نزولی اولیه ضروری است. بنابراین بدون وجود یک روند نزولی برای معکوس شدن، یک الگوی بازگشتی سر و شانه کف یا معکوس وجود نخواهد داشت.

- شانه چپ: در یک روند نزولی، شانه چپ درهای را تشکیل میدهد که نشاندهنده یک کف قیمتی در روند فعلی خواهد بود. پس از تشکیل این دره، افزایش قیمت برای تکمیل شانه چپ (1 در تصویر بالا) اتفاق میافتد. در این الگو، عموما سقف این ریزش قیمت، پایین خط روند حفظ میشود تا روند نزولی دستنخورده باقی بماند.

- سر: از بالای شانه چپ، ریزش قیمت آغاز شده و از کفهای قبلی نیز پایینتر رفته و پایینترین بخش الگوی یعنی سر را تشکیل میدهد. پس از تشکیل این کف جدید، دوباره قیمت افزایش مییابد تا به نقطه دوم خط گردن (2 در تصویر بالا) برسد. سقف این ریزش غالبا خط روند نزولی را شکسته و باعث بهخطر افتادن استحکام آن میشود.

- شانه راست: کاهش قیمت از بالای سر الگو آغاز شده و شانه راست را تشکیل میدهد. این کف همیشه بالاتر از سر قرار میگیرد و عموما با کف شانه چپ همتراز است. با اینکه ترجیح بر این است که این تقارن وجود داشته باشد، اما گاهی اوقات شانهها میتوانند در راستای هم نباشند و شانه راست بالاتر، پایینتر، عریضتر یا باریکتر از شانه چپ باشد. در نهایت با افزایش قیمت از کف شانه راست و شکست خط گردن، الگوی سر و شانه معکوس تکمیل میشود.

- خط گردن: با اتصال سقفهای 1 و 2 خط گردن تشکیل میشود. سقف 1 انتهای شانه چپ و ابتدای سر پترن است. سقف 2 انتهای سر و ابتدای شانه راست است. بسته به ارتباط بین این دو سقف، خط گردن میتواند شیب مثبت، منفی یا افقی داشته باشد. شیب خط گردن بر میزان صعودی بودن الگوی سر و شانه معکوس تاثیرگذار است؛ شیب رو به بالا صعودیتر از شیب رو پایین است.

- حجم: با اینکه عامل حجم نقش مهمی را در هر دو الگوی سر و شانه ایفا میکند، اما تاثیر و وجود آن در نوع معکوس این پترن بسیار حیاتیتر است. بدون وجود حجم مناسب، اعتبار هرگونه شکست زیر سوال میرود. حجم معاملات را میتوان با اندیکاتورهای مختلفی مانند OBV یا صرفا تحلیل سطوح خرید و فروش در هر قله و دره ارزیابی کرد.

- سطوح حجمی طی نیمه اول این الگو نسبت به نیمه دوم آن اهمیت کمتری دارند. حجم معاملات در فاز کاهش قیمت در شانه چپ معمولا بالا و فشار فروش بسیار شدید است. شدت این فروشها حتی میتواند طی ریزشی که سر الگو را میسازد هم ادامه یابد. پس از تشکیل این کف قیمتی برای سر پترن، الگوهای حجمی بعدی را باید در هنگام افزایش قیمتها با دقت زیر نظر گرفت.

- رشد قیمت از پایینترین قسمت الگو یعنی سر، باید نشاندهنده افزایش حجم معاملات و/یا راهی برای اندیکاتور خوانی بهتر باشد. پس از آنکه دومین نقطه خط گردن تشکیل شد، کاهش قیمت در هنگام تشکیل شانه راست باید با حجم معاملات پایین همراه باشد. مهمترین لحظه برای حجم معاملات هم در هنگام افزایش قیمت از کف شانه راست اتفاق میافتد. برای اینکه شکست خط گردن معتبر باشد، باید شاهد انفجار حجم در هنگام افزایش قیمت باشیم.

- شکست خط گردن: تا زمان شکست خط گردن، الگوی سر و شانه معکوس کامل نیست و خط روند صعودی هنوز معکوس نشده است. شکست خط گردن در الگوی سر و شانه کف باید با حالتی قاطع و حجم بالای معاملات همراه باشد.

- تبدیل مقاومت به حمایت: پس از شکست مقاومت خط گردن، تبدیل شدن آن به سطح حمایت امری عادی است. عموما، قیمت به این مقاومت بازخواهد گشت و شانس دوبارهای برای خرید ایجاد خواهد شد.

- هدف: برای تعیین قیمت هدف کافی است فاصله خط گردن تا سر الگو (A چپ) را بهدست آورده و آن را به خط گردن اضافه کنید (A راست).

آموزش الگوی کف دوقلو (Double Bottom) یا دابل باتِم در تحلیل تکنیکال ارز دیجیتال

کف دوقلو یا دابل باتِم یک الگوی صعودی بازگشتی است که زیاد در چارتها دیده میشود. همانطور که از اسمش پیداست، این پترن از دو کف متوالی تشکیل شده است که به همراه یک قله نسبی بینشان، تقریبا باهم برابر هستند.

با اینکه گونههای مختلفی برای پترن دابل باتم وجود دارد، اما نوع کلاسیک آن عموما نشاندهنده یک تغییر میان یا بلند مدت در روند است. بسیاری از کفهای دوقلو در یک روند نزولی شکل میگیرند، اما تا زمانی که مقاومت کلیدی نمودار نشکسته باشد، معکوس شدن روند نیز معتبر نخواهد بود. برای شفافسازی بیشتر، به نکات کلیدی الگوی کف دو قلو در این بخش از آموزش تحلیل تکنیکال ارز دیجیتال نگاهی خواهیم داشت:

- روند پیشین: مانند هر الگوی بازگشتی دیگری، در پترن دابل باتم نیز باید یک روند اولیه برای معکوس شدن وجود داشته باشد. در این الگو، وجود یک روند نزولی چند ماهه لازم است.

- دره اول: دره اول در الگوی کف دوقلو باید پایینترین نقطه از روند فعلی باشد. بنابراین، دره اول غالبا شکل عادی دارد و روند نزولی به قوت خود باقی است.

- قله: پس از دره اول، افزایش قیمت بین 10 تا 20 درصدی رخ میدهد. حجم معاملات در این رشد بیاهمیت است، اما افزایش آن میتواند به معنای فاز انباشت زودهنگام باشد. اوج این قله گاهی اوقات بهخاطر شک و تردید نسبت به ریزش قیمت کمی کشیده یا گرد است. این تردید نشاندهنده افزایش تقاضاست، اما هنوز به اندازه کافی برای یک شکست موفق قوی نیست.

- دره دوم: حال افت قیمت از این سقف با حجم پایین اتفاق میافتد و خط حمایت موجود در کف قبلی را لمس میکند. حتی بعد از تشکیل این حمایت، وجود یک الگوی کف دو قلو احتمالی است و همچنان به تایید آن نیاز داریم. بازه زمانی بین دو دره میتواند بین چند هفته تا چند ماه (با نرمال 1-3 ماه) به طول بینجامد. با اینکه ترجیح بر داشتن درههای کاملا مشابه است، اما جا برای مانور وجود دارد و معمولا اختلاف 3 درصدی کف دوم نسبت به کف اول همچنان معتبر تلقی میشود.

- رشد قیمت از دره: حجم معاملات در الگوی کف دوقلو نسبت به سقف دوقلو اهمیت بیشتری دارد. در دابل باتم باید گواه شفافی از افزایش حجم و فشار خرید طی رشد قیمت در کف دوم وجود داشته باشد.

- شکست مقاومت: حتی با رسیدن قیمت به مقاومت، الگوی کف دو قلو هنوز کامل نیست، بلکه شکست این مقاومت در بالاترین قله بین این دو کف باعث تکمیل آن میشود. مشابه تمام افزایش قیمتها، این امر باید با افزایش حجم و/یا رشد شارپی همراه باشد.

- تبدیل مقاومت به حمایت: حالا مقاومت شکستهشده به یک حمایت بالقوه تبدیل خواهد شد که گاهی اوقات توسط اولین اصلاح قیمت این سطح تست میشود. چنین تستی فرصتی دیگر برای بستن یک پوزیشن شورت یا باز کردن یک پوزیشن لانگ به شما میدهد.

- هدف: با اضافه کردن فاصله بین مقاومت شکستهشده تا کف قیمت به بالای خط مقاومت، هدف قیمتی مشخص خواهد شد. هرچه مدت زمان تشکیل این الگو بیشتر باشد، پتانسیل رشد نیز بالاتر خواهد بود.

شایان ذکر است که الگوی دابل باتم یک پترن بازگشتی میان تا بلند مدت است که طی چند روز تشکیل نمیشود. حتی با اینکه تشکیل آن طی چند هفته ممکن است، اما وجود فاصله حداقل 4 هفتهای بین کفها بهتر است. کفها غالبا نسبت به سقفها دیرتر تشکیل میشوند. بنابراین صبر و شکیبایی لازمه پیدا کردن این الگوست.

الگوی سقف دوقلو (Double Top) یا دابل تاپ

نوع بعدی الگوی دوقلو که به آموزش آن در این بخش از تحلیل تکنیکال ارز دیجیتال خواهیم پرداخت، سقف دوقلو یا همان دابل تاپ نام دارد. سقف دو قلو یک الگوی نزولی بازگشتی است که به کرات در چارتها یافت میشود. همانطور که از اسمش مشخص است، این پترن نموداری از دو قله متوالی تقریبا مشابه با یک دره بین آنها تشکیل میشود.

پترن سقف دوقلو یک الگوی میان مدت (البته اگر بلند مدت نباشد)، برای تغییر روند از صعودی به نزولی است. بسیاری از معکوس شدنهای روند در دابل تاپ ممکن است اتفاق افتد، اما تا زمان شکست خط حمایت این الگو معتبر نخواهد بود. از جمله نکات مهم و کلیدی الگوی سقف دو قلو که در این بخش از آموزش تحلیل تکنیکال ارز دیجیتال به آن میپردازیم به صورت زیر است:

- روند پیشین: مانند هر الگوی بازگشتی دیگری، در پترن دابل تاپ نیز باید یک روند اولیه برای معکوس شدن وجود داشته باشد. در این الگو، وجود یک روند صعودی چند ماهه لازم ضروری است.

- قله اول: قله اول در الگوی سقف دوقلو باید بالاترین نقطه در روند فعلی باشد. بنابراین، قله اول غالبا شکل عادی دارد و روند صعودی در خطر نیست.

- دره: پس از قله اول، کاهش قیمت بین 10 تا 20 درصدی اتفاق میافتد. حجم معاملات در این نزول نیز بیاهمیت است. کفهای این پترن نموداری گاهی اوقات گرد یا کشیده هستند که نشانهای از ضعف در تقاضاست.

- قله دوم: صعود قیمت از کفها معمولا با کاهش حجم همراه است و سقف دوم با مقاومت سقف قبلی روبرو میشود. تنها پس از رسیدن به این مقاومت است که احتمال تشکیل الگوی دابل تاپ وجود دارد و همچنان نیازمند تایید است. بازه زمانی بین دو قله میتواند از چند هفته تا چند ماه متفاوت باشد، اما متوسط این مدت 1 تا 3 ماه است. تفاوت 3 درصدی بین قلهها نیز قابل چشمپوشی است.

- ریزش قیمت از قله: کاهش متعاقب از سقف دوم این الگو باید با حجم یا حرکت شارپی همراه باشد. چنین ریزشی نشاندهنده ضعف تقاضا نسبت به عرضه و نزدیک بودن تست سطح حمایت است.

- شکست حمایت: حتی با رسیدن قیمت به حمایت، الگوی سقف دو قلو تا زمان شکست آن کامل نیست. این اتفاق نیز با افزایش حجم یا حرکت شارپی باید رخ دهد.

- تبدیل حمایت به مقاومت: حالا حمایت شکستهشده به یک مقاومت بالقوه تبدیل خواهد شد که گاهی اوقات توسط اولین رالی قیمت این سطح آزمایش میشود. چنین آزمایشی فرصتی دیگر برای بستن یک پوزیشن لانگ یا باز کردن یک پوزیشن شورت به شما میدهد.

- هدف: با تفاضل فاصله بین حمایت شکستهشده تا سقف قیمت از پایین خط حمایت، هدف قیمتی مشخص خواهد شد. هرچه مدت زمان تشکیل این الگو بیشتر باشد، پتانسیل ریزش نیز بالاتر است.

با اینکه شاید نحوه تشخیص الگوی سقف دوقلو ساده به نظر برسد، اما برای جلوگیری از سیگنالهای اشتباه باید نکاتی را در نظر بگیرید:

- در این پترن، سقفها باید حدود یک ماه از همدیگر فاصله داشته باشند. اگر سقفها خیلی به هم نزدیک باشند، بیشتر نشاندهنده مقاومت خواهند بود تا یک تغییر پایدار در عرضه و تقاضا.

- کف بین دو قله هم حتما باید حداقل 10 درصد پایینتر از آنها باشد. ریزشهای زیر 10 درصد عاملی برای افزایش فشار فروش نخواهند بود.

- پس از سقوط قیمت، باید برای ارزیابی قدرت تقاضا کف قیمتی را بررسی کنید. اگر این کف کمی کشیده شود و توانایی صعود نداشته باشد، تقاضا نیز با ضعف همراه خواهد بود.

- برای تشخیص ضعف در تقاضا، با افزایش قیمت به دنبال کاهش حجم معاملات باشید.

آموزش الگوی فالینگ وج (Falling Wedge) یا کنج نزولی در تحلیل تکنیکال ارز دیجیتال

فالینگ وج یا کنج نزولی یک الگوی صعودی است که از قاعده پهن شروع شده و با حرکت قیمت جمعتر میشود. پرایس اکشن در این الگو مخروطی را میسازد که با همگرایی سقفها و کفها شیب منفی به خود میگیرد. برخلاق الگوی مثلث متقارن که هیچگونه تمایل به جهتی خاص و شیب قطعی برای آن وجود ندارد، کنج نزولی دارای شیب قطعی منفی و تمایل به صعود است. با این وجود، این تمایل صعودی تا زمان شکست مقاومت قابل تشخیص نیست.

با اینکه در این آموزش بیشتر بر حالت بازگشتی بودن الگوی فالینگ وج تمرکز خواهیم کرد، اما حالت ادامهدهنده هم برای آن وجود دارد. این پترن در حالت ادامهدهنده همچنان دارای شیب منفی است، اما این شیب در خلاف جهت روند صعودی غالب خواهد بود. کنج نزولی بهعنوان یک الگوی بازگشتی دارای شیب منفی در جهت روند نزولی غالب خواهد بود. صرفنظر از نوع الگو (ادامهدهنده یا بازگشتی)، فالینگ وج یک پترن صعودی تلقی میشود.

- روند پیشین: برای بازگشتی بودن کنج نزولی، باید یک روند اولیه برای معکوس شدن وجود داشته باشد. در حالت ایدهآل، فالینگ وج پس از یک روند نزولی طولانی شکل خواهد گرفت و آخرین کف قیمتی را ایجاد خواهد کرد. این پترن معمولا طی 3 تا 6 ماه تشکیل میشود و روند نزولی اولیه باید حداقل 3 ماه عمر داشته باشد.

- خط مقاومت بالا: به حداقل 2 و در حالت ایدهآل 3 سقف برای رسم خط مقاومت بالای فالینگ وج نیاز است. هر سقف نیز باید پایینتر از سقف قبلی خود قرار بگیرد.

- خط حمایت پایین: به حداقل 2 کف قیمتی برای رسم خط حمایت پایین کنج نزولی نیاز است. هر کف قیمتی نیز باید پایینتر از کف قبلی خود باشد.

- انقباض: با بلوغ الگو، خط مقاومت بالا و حمایت پایین برای تشکیل یک مخروط به یکدیگر گرویده میشوند. البته کفهای قیمتی همچنان به کفهای قبلی خود نفوذ میکنند، اما این نفوذ به مرور کمعمقتر میشود. کفهای کمعمقتر هم نشاندهنده کاهش در فشار فروش هستند و یک خط حمایت با شیب منفی کمتر نسبت به خط مقاومت بالای الگوی کنج نزولی میسازند.

- شکست مقاومت و تبدیل به حمایت: صعودی بودن فالینگ وج تا زمان شکست خط مقاومت بالای آن قابل تایید نیست. گاهی اوقات بهتر است برای تایید مطمئنتر، تا زمان شکست به بالای سقف قبلی منتظر بمانیم. پس از شکست مقاومت، امکان اصلاح قیمت به آن و تست حمایت تازه ساختهشده وجود دارد.

- حجم: با اینکه حجم معاملات در الگوی رایزینگ وج عامل مهمی نیست، اما در شکست فالینگ وج اهمیت بسیار بالایی دارد. بدون وجود حجم بالا، این شکست اعتبار زیادی ندارد.

- هدف: احتمال رخداد فالینگ وج 70 درصد است و هدف قیمتی آن همان بالاترین سقف قیمتی درون پترن است که در تصویر زیر نمایش داده شده است.

الگوی رایزینگ وج (Rising Wedge) یا کنج صعودی

نوع دوم الگوهای کنج که در این قسمت از آموزش تحلیل تکنیکال ارز دیجیتال به آن میپردازیم، رایزینگ وج یا کنج صعودی است. کنج صعودی یک پترن نزولی است که از قاعده پهن آغاز به کار کرده و با بلوغ قیمت و کاهش حجم معاملات، انتهای آن باریکتر میشود. برخلاف الگوی مثلث متقارن که هیچ شیب قطعی و گرایش صعودی یا نزولی ندارد، رایزینگ وج دارای شیب قطعی مثبت و تمایل به روند نزولی است.

با اینکه در این آموزش بر کنج صعودی بهعنوان یک الگوی بازگشتی تمرکز خواهیم کرد، اما این پترن میتواند در نقش ادامهدهنده نیز عمل کند. رایزینگ وج بهعنوان یک الگوی ادامهدهنده دارای شیب مثبت است، اما این شیب برخلاف روند نزولی اصلی ما خواهد بود. اما در نقش بازگشتی، کنج صعودی دارای شیب مثبت در جهت روند صعودی اصلی ما است. صرفنظر از نوع (بازگشتی یا ادامهدهنده)، رایزینگ وج همیشه یک الگوی نزولی خواهد بود.

- روند پیشین: برای بازگشتی بودن کنج صعودی، باید یک روند اولیه برای معکوس شدن وجود داشته باشد. این الگو معمولا طی 3 تا 6 ماه تشکیل میشود و نشاندهنده احتمال معکوس شدن روند میان تا بلند مدت خواهد بود. گاهی اوقات روند قعلی کاملا درون رایزینگ وج قرار میگیرد و گاهی اوقات پس از یک رشد قیمت طولانیمدت تشکیل میشود.

- خط مقاومت بالا: به حداقل 2 و در حالت ایدهآل 3 سقف قیمتی برای رسم خط مقاومت بالای رایزینگ وج نیاز است. هر سقف نیز باید بالاتر از سقف قبلی خود قرار بگیرد.

- خط حمایت پایین: به حداقل 2 کف قیمتی برای رسم خط حمایت پایین کنج صعودی نیاز است. هر کف قیمتی نیز باید بالاتر از کف قبلی خود باشد.

- انقباض: با بلوغ الگو، خط مقاومت بالا و حمایت پایین برای تشکیل یک مخروط به یکدیگر همگرا میشوند. رشد قیمت از کفهای قیمتی (یعنی خط حمایت پایین)، کوچکتر و کوچکتر میشود که قطعی نبودن رالی قیمت را نشان میدهد. این اتفاق یک خط مقاومت بالایی را میسازد که توانایی همراهی با شیب خط حمایت پایینی را ندارد.

- شکست حمایت و تبدیل به مقاومت: نزولی بودن رایزینگ وج تا زمان شکست خط حمایت پایین آن قابل تایید نیست. بنابراین گاهی اوقات بهتر است برای تایید مطمئنتر، تا زمان شکست رو به پایین کف قبلی منتظر بمانیم. پس از شکست حمایت، امکان اصلاح قیمت به آن و تست مقاومت تازه ساختهشده وجود دارد.

- حجم: در حالت ایدهآل، حجم معاملات با رشد قیمت و تکمیل کنج صعودی کاهش خواهد یافت. انفجار حجم در محدوده شکست خط حمایت تاییدی بر آغاز روند نزولی خواهد بود.

- هدف: احتمال رخداد فالینگ وج 70 درصد است و هدف قیمتی آن همان پایینترین کف قیمتی درون پترن است که در تصویر زیر نمایش داده شده است.

انواع الگوهای کندل استیک

در فصل مبانی آموزش تحلیل تکنیکال، درباره کندل استیک یا همان نمودار شمعی صحبت کردیم و گفتیم که قرارگیری آنها در کنار یکدیگر یک سری الگوی نموداری را تشکیل میدهد. تعداد الگوهای کندل استیک بسیار زیاد است و مجال برای پرداختن به تمامی آنها در این مقاله نیست، اما در این قسمت برخی از مهمترینهای آنها را بهصورت خلاصه آموزش خواهیم داد.

در کل، الگوهای کندل استیک را میتوان به 3 گروه تقسیمبندی کرد:

- الگوهای ادامهدهند

- الگوهای بازگشتی صعودی

- الگوهای بازگشتی نزولی

الگوی چکش (Hammer)

همر یا چکش یک الگوی بازگشتی صعودی است که در انتهای یک روند نزولی تشکیلشده و سیگنالی از معکوس شدن روند است. بدنه اصلی این کندل کوچک است و یک سایه غالبا به اندازه دو برابر بدنه در زیر آن قرار دارد و هیچ سایهای بالای بدنه این پترن مشاهده نخواهید کرد. روانشناسی این الگو این است که در هنگام باز شدن قیمت، فروشندگان باعث کاهش آن شدهاند، اما ناگهان خریداران وارد بازار شده و قیمت را به بالا سوق دادهاند که باعث شده قیمت بسته شدن بالاتر از قیمت باز شدن قرار بگیرد.

این امر باعث تشکیل یک پترن صعودی میشود و نشاندهنده بازگشت خریداران به بازار و احتمال پایان روند نزولی خواهد بود. بنابراین میتوانید در صورت تشکیل یک الگوی صعودی دیگر در روز بعد، یک پوزیشن لانگ گرفته و حد ضررتان را روی پایین الگوی همر قرار دهید. در زیر مثالی از این الگو را مشاهده میکنید:

همانطور که مشاهده میکنید، با تشکیل الگوی چکش (1)، پس از تشکیل یک کندل صعودی دیگر (2)، قیمت صعود کرده است.

پترن دوجی (Doji)

الگوی دوجی پترن بعدی ما در این قسمت از آموزش تحلیل تکنیکال ارز دیجیتال است. دوجی یک پترن شمعی است که با قیمتهای باز و بسته تقریبا یکسان تشکیل میشود. در واقع این الگو زمانی ساخته میشود که خریداران و فروشندگان در حال جنگ برای کنترل قیمت هستند، اما هیچکس در این کار موفق نیست.

این الگو شبیه به یک صلیب با بدنه بسیار کوچک و سایههای بلند است.

دوکی یا فرفره (Spinning Top)

الگوی کندل استیک بعدی در این قسمت از آموزش تحلیل تکنیکال ارزهای دیجیتال، دوکی یا فرفره است. پترن فرفره مشابه الگوی دوجی نشاندهنده عدم قطعیت در بازار است. تنها تفاوت این دو پترن نموداری، در شکلشان است که دوکی بدنهای بزرگتر نسبت به دوجی دارد.

الگوی ماروبوزو (Marubozu)

ماروبوزو یک پترن کندل استیک تکی است که پس از یک روند نزولی شکل گرفته و به معنای تغییر روند به صعودی است. این کندل دارای بدنهای بلند بدون هیچ سایهای بالا یا پایین خود است که نشاندهنده اعمال فشار خرید از سوی خریداران و امکان معکوس شدن روند نزولی به صعودی است.

در هنگام تشکیل این الگو، فروشندگان باید مراقب بوده و پوزیشن شورت خود را ببندند.

الگوی ستاره صبحگاهی (Morning Star)

مورنینگ استار یا ستاره صبحگاهی یک الگوی متشکل از 3 کندل استیک است که پس از یک روند نزولی تشکیل شده و بهعنوان یک الگوی بازگشتی، نشانی از تغییر روند به صعودی است. اولین شمع این پترن یک کندل نزولی، دومی دوجی و سومی یک کندل صعودی است. اولین کندل نشاندهنده ادامهدار بودن روند نزولی، دومین کندل یعنی دوجی به معنای عدم قطعیت در بازار و سومین کندل، نشانی از بازگشت خریداران و تغییر روند است. دقت داشته باشید که کندل دوم باید کاملا بیرون از محدوده بدنه شمعهای اول و سوم تشکیل شود.

در صورت تشکیل یک کندل صعودی دیگر در روز بعد، میتوانید پوزیشن لانگ گرفته و حد ضررتان را معادل کف کندل دوم قرار دهید. در زیر، مثالی از نحوه ترید با الگوی ستاره صبحگاهی را مشاهده میکنید:

همانطور که مشاهده میکنید، پس از تشکیل الگوی مورنینگ استار، یک کندل صعودی دیگر تشکیل شده است که بهترین زمان برای گرفتن پوزیشن لانگ است.

هارامی صعودی (Bullish Harami)

کندل استیک بعدی در این قسمت از آموزش تحلیل تکنیکال ارز دیجیتال، بولیش هارامی نام دارد. هارامی صعودی یک پترن متشکل از 2 شمع است که پس از یک روند نزولی تشکیل شده و به معنای معکوس شدن روند است. کندل اول این الگو یک شمع نزولی بلند و دومی یک کندل صعودی کوتاه است که باید در محدوده کندل اول قرار بگیرد. کندل نزولی اول نشاندهنده ادامه روند نزولی و دومین شمع نشانی از بازگشت خریداران به بازار است.

برای ترید با این الگو میتوانید پس از تکمیل آن، پوزیشن لانگ بگیرید.

الگوی ابر سیاه (Dark Cloud Cover)

ابر سیاه نیز یک پترن نموداری متشکل از 2 کندل استیک است که پس از روند صعودی تشکیل شده و به معنای معکوس شدن آن به یک روند نزولی است. شمع اول این الگو بهمعنای ادامه روند صعودی و شمع دوم نزولی است که قیمت باز شدن آن بالاتر از کندل قبلی قرار گرفته، اما بالای 50 درصد از بدنه اصلی آن را در بر میگیرد. این یعنی خریداران به بازار بازگشته و روند نزولی در شرف رخ دادن است.

برای معامله از طریق این پترن، در صورت تشکیل یک الگوی نزولی دیگر در روز بعد، میتوانید پوزیشن شورت گرفته و استاپ لاس را معادل سقف کندل دوم قرار دهید. در زیر، نمونهای از عملکرد الگوی ابر سیاه را مشاهده میکنید.

بخش سوم آموزش تحلیل تکنیکال ارزهای دیجیتال ؛ اندیکاتورها و اسیلاتورها

اندیکاتور تکنیکال مجموعهای از نقاط داده است که از طریق اعمال یک فرمول بر دادههای قیمت یک دارایی بهدست میآید. داده قیمت میتواند شامل هرگونه ترکیبی از قیمتهای باز، بسته، بالاترین و پایینترین در یک بازه زمانی باشد. بنابراین ممکن است برخی از اندیکاتورها فقط از قیمتهای بسته شدن و برخی دیگر از حجم و تعداد قراردادهای بستهنشده در بازار مشتقه استفاده کنند.

با این وجود، تنها یک داده قیمت اطلاعات زیادی ارائه نکرده و اندیکاتور خوبی نمیسازد. بنابراین برای ساخت نقاط مرجع معتبر و تحلیل درست، به مجموعهای از نقاط داده طی یک بازه زمانی مشخص نیاز است. با ایجاد یک سری زمانی از نقاط داده، میتوان بین سطوح حال و گذشته مقایسهای انجام داد. برای اهداف تحلیلی، اندیکاتورهای تکنیکال عموما به شکل گرافیکی در بالا یا پایین چارت یک دارایی نمایش داده میشوند. پس از رسم تصویر گرافیکی یک اندیکاتور، میتوان آن را با نمودار قیمت مربوطه مقایسه کرد.

اندیکاتورها 3 عملکرد اصلی هشداردهی، تایید و پیشبینی دارند:

- یک اندیکاتور میتواند در نقش هشداردهندگی عمل کند. اگر مومنتم رو به افول باشد، سیگنالی از احتمال شکست خط حمایت خواهد بود. در طرف مقابل، اگر واگرایی مثبت زیادی در حال ساختهشدن باشد، میتوان آن را هشداری بر شکست مقاومت تلقی کرد.

- از اندیکاتورها برای تایید دیگر ابزارهای تحلیل تکنیکال نیز استفاده میشود. مثلا در صورت شکست یک سطح در نمودار، از تلاقی میانگینهای متحرک میتوان برای تایید این شکست استفاده کرد.

- به گفته برخی از سرمایهگذاران و معاملهگران، از اندیکاتورها میتوان برای پیشبینی قیمتها در آینده استفاده کرد.

در کل دو نوع اندیکاتور پیشرو (Leading) و پسرو یا تاخیری (Lagging) داریم. نقش اندیکاتورهای پیشرو پیشبینی قیمت و پسروها تاییدی بر روند فعلی است:

- اندیکاتور پیشرو: همانطور که از نامشان پیداست، اندیکاتورهای پیشرو برای هدایت حرکات قیمت طراحی شدهاند. اکثر این نوع از اندیکاتورها نمایانگر نوعی از مومنتم قیمت در یک بازه زمانی ثابت هستند که معادل تعداد دورههای استفاده شده برای محاسبه آن اندیکاتور است. مثلا، یک اسیلاتور استوکستیک 20 روزه از 20 روز برای پیش بینی قیمت استفاده میکند. برخی از محبوبترین اندیکاتورهای پیشرو شامل مومنتم (Momentum)، شاخص قدرت نسبی (RSI) و اسیلاتور استوکستیک (Stochastic Oscillator) هستند.

- اندیکاتور پسرو: اندیکاتورهای پسرو یا تاخیری پرایس اکشن را دنبال کرده و عموما به آنها اندیکاتورهای دنبالهرو روند (Trend-following Indicator) گفته میشود. این اندیکاتورها به ندرت باعث هدایت قیمت میشوند. اندیکاتورهای پسرو در هنگام ایجاد روندهای قوی در بازار عملکرد بسیار خوبی دارند. بنابراین در صورت استفاده از این نوع اندیکاتورها در بازارهای خنثی یا همان سایدوی، امکان صدور سیگنالهای اشتباه از سوی آنها بالاست. از جمله محبوبترین اندیکاتورهای تاخیری میتوان میانگین متحرک (Moving Average) و مک دی (MACD) را نام برد.

اسیلاتور (Oscillator) نیز در واقع یک اندیکاتور است که بالا و پایین یک خط مرکزی یا بین دو سطح نوسان میکند. تعداد اندیکاتورها و اسیلاتورهای تکنیکال بسیار است، بنابراین در این قسمت از تحلیل تکنیکال ارز دیجیتال، برخی از مهمترین و پراستفادهترین آنها را آموزش میدهیم.

مومنتم (Momentum) چیست؟

بسیاری از اندیکاتورهای پیشرو به شکل اسیلاتور مومنتم ظاهر میشوند. در حالت کلی، مومنتم نرخ تغییر قیمت را اندازه میگیرد. با رشد قیمت یک دارایی، مومنتم قیمت نیز افزایش مییابد. حالا هرچه این افزایش قیمت سریعتر باشد (یعنی تغییر قیمت در هر دوره از دوره قبل بیشتر باشد)، افزایش مومنتم نیز بزرگتر خواهد بود. سپس با کاهش سرعت صعود قیمت، مومنتم نیز کندتر میشود. با مسطح شدن تغییرات قیمت یک دارایی، مومنتم نسبت به سطوح قبلی خودش کمتر میشود. با این وجود، کاهش مومنتم در شرایط خنثی بازار یک سیگنال نزولی نیست، بلکه صرفا به این معناست که مومنتم به سطح متعادلتری بازگشته است.

اندیکاتورهای مومنتم از فرمولهای مختلفی برای اندازهگیری تغییرات قیمت استفاده میکنند. مثلا RSI یک اندیکاتور مومنتم است که به مقایسه متوسط تغییرات قیمت در دورههای صعودی با متوسط تغییرات در دورههای ریزشی میپردازد.

به تصویر بالا دقت کنید. در این چارت، RSI از ماه اکتبر تا آخر نوامبر رشد داشته است. در این دوره، قیمت دارایی نیز از بالای 60 دلار به نزدیک 80 دلار رسیده است. با خنثی شدن معامله این دارایی در نیمه اول ماه دسامبر، RSI نیز افت نسبتا شارپی داشته است (خط آبی رنگ). این فاز تحکیم در بازار این دارایی اتفاق کاملا عادی و در واقع سالمی بوده است. در بخشهای بعدی، به تشریح کاملتر شاخص قدرت نسبی خواهیم پرداخت. مباحث فصل سوم از قرار زیر است:

- میانگین متحرک

- RSI

- مک دی

اندیکاتور میانگین متحرک (Moving Average)

میانگین متحرک برای ایجاد یک اندیکاتور دنبالهرو روند، دادههای قیمت را هموار میکند. این اندیکاتور بهخاطر استفاده از قیمتهای گذشته از نوع پسرو است که به دنبال پیش بینی قیمت نیست، بلکه بیشتر به تعریف جهت فعلی حرکت میپردازد. مووینگ اوریج آجر ساختمان بسیاری از اندیکاتورهای تکنیکال مانند باندهای بولینگر (Bollinger Bands)، مک دی و اسیلاتور مک کللان (MacClellan) است که در ادامه این آموزش تحلیل تکنیکال به آنها خواهیم پرداخت. دو نوع محبوب این اندیکاتور، میانگین متحرک ساده (SMA) و میانگین متحرک نمایی (EMA) هستند. از این اندیکاتورها میتوان برای شناسایی جهت روند یا تعریف سطوح حمایت و مقاومت استفاده کرد.

فرمول و نحوه محاسبه میانگین متحرک ساده

از آنجایی که اکثر پلتفرمهای معاملاتی رمز ارزها مانند بایننس، تریدینگ ویو و بسیاری دیگر از صرافیها، اندیکاتورها و اسیلاتورها را روی چارت ارزهای دیجیتال اعمال کردهاند، بنابراین برای استفاده از SMA یا EMA نیازی به محاسبه دستی آنها ندارید. اما برای درک بیشتر نحوه کار این اندیکاتورها، به صورت خلاصه به فرمول محاسبه آنها خواهیم پرداخت.

در SMA تنها کافی است میانگین قیمت یک دارایی را در یک بازه زمانی مشخص محاسبه کنید. اکثر میانگینهای متحرک بر اساس قیمت بسته شدن هستند. مثلا، یک میانگین متحرک 5 روزه، برابر با مجموعه قیمتهای بسته شدن در 5 روز تقسیم بر 5 است. همانطور که از اسمش پیداست، میانگین متحرک با گذشت زمان حرکت میکند؛ یعنی قیمتهای قدیمیتر از معادله حذف شده و جای خود را به دادههای جدیدتر میدهند. در زیر، مثالی از نحوه تکامل میانگین متحرک ساده طی 3 روز را مشاهده میکنید:

قیمتهای بسته شدن روزانه: 17، 16، 15، 14، 13، 12، 11

اولین روز میانگین متحرک ساده 5 روزه: 13 = 5 / (15+14+13+12+11)

دومین روز میانگین متحرک ساده 5 روزه: 14 = 5 / (16+15+14+13+12)

سومین روز میانگین متحرک ساده 5 روزه: 15 = 5 / (17+16+15+14+13)

اولین روز SMA، صرفا 5 روز آخر قیمتهای بسته شدن (فرض کنید تنها 5 داده اول را داریم که با گذشت زمان اعداد 16 و 17 هم اضافه شدهاند) را در نظر میگیرد. در روز دوم، با اضافه شدن داده جدید یعنی 16، داده روز اول یعنی 11 از معادله حذف میشود. در روز سوم نیز همین اتفاق تکرار میشود. در مثال بالا، قیمتها طی بازه زمانی 7 روزه به مرور از 11 تا 17 افزایش یافتهاند. به افزایش میانگین متحرک از 13 به 15 نیز توجه کنید.

آموزش نحوه محاسبه میانگین متحرک نمایی در تحلیل تکنیکال ارز دیجیتال

میانگین متحرک نمایی با افزودن وزن بیشتر به قیمتهای جدیدتر، تاخیر موجود در اندیکاتور MA را کاهش میدهد. این وزندهی اضافهشده به قیمتهای جدیدتر به تعداد دورهها در میانگین متحرک بستگی دارد. برای محاسبه EMA باید 3 گام را طی کنید. از آنجایی که برای شروع EMA به یک مقدار اولیه نیاز داریم، گام اول، محاسبه میانگین متحرک ساده برای آن است. در گام دوم، باید ضریب وزنی را محاسبه کنیم. گام سوم، محاسبه میانگین متحرک نمایی با استفاده از قیمت، ضریب و مقدار قبلی EMA برای هر روز بین مقدار اولیه EMA و امروز است.

همانطور که گفتیم، نیازی به محاسبه دستی EMA نیست و برای استفاده از آن کافی است در پلتفرم مورد نظر، گزینه مربوط به آن را فعال کنید. مثلا در پلتفرم تریدینگ ویو کافی است از منوی بالای صفحه روی نماد نمودار کنار کندل استیک، روی تب “Indicator” کلیک و به پایین اسکرول کرده و از بخش “Moving Average”، میانگین متحرک یا نمایی را فعال کنید.

با کلیک روی هر دوی “Moving Average” و “Moving Average Exponential”، خطوط میانگین متحرک ساده و نمایی روی نمودار اعمال میشود که مثالی از آن را در چارت قیمت بیت کوین زیر مشاهده میکنید: